Le PEG Ratio : Le Guide Complet pour Évaluer la Croissance des Actions

Dans l'univers de l'analyse financière, le PER (Price Earnings Ratio) est sans doute l'indicateur de valorisation le plus connu. Pourtant, il présente une limite majeure : il ne tient pas compte de la croissance future de l'entreprise. C'est là qu'intervient le PEG ratio (Price/Earnings to Growth), un outil puissant qui affine votre analyse en intégrant la dimension dynamique de la croissance.

Dans cet article, nous allons explorer en profondeur ce ratio essentiel pour tout investisseur souhaitant identifier les véritables opportunités de croissance.

Qu'est-ce que le PEG Ratio ?

Le PEG ratio est un indicateur de valorisation qui compare le PER d'une action à son taux de croissance anticipé des bénéfices.

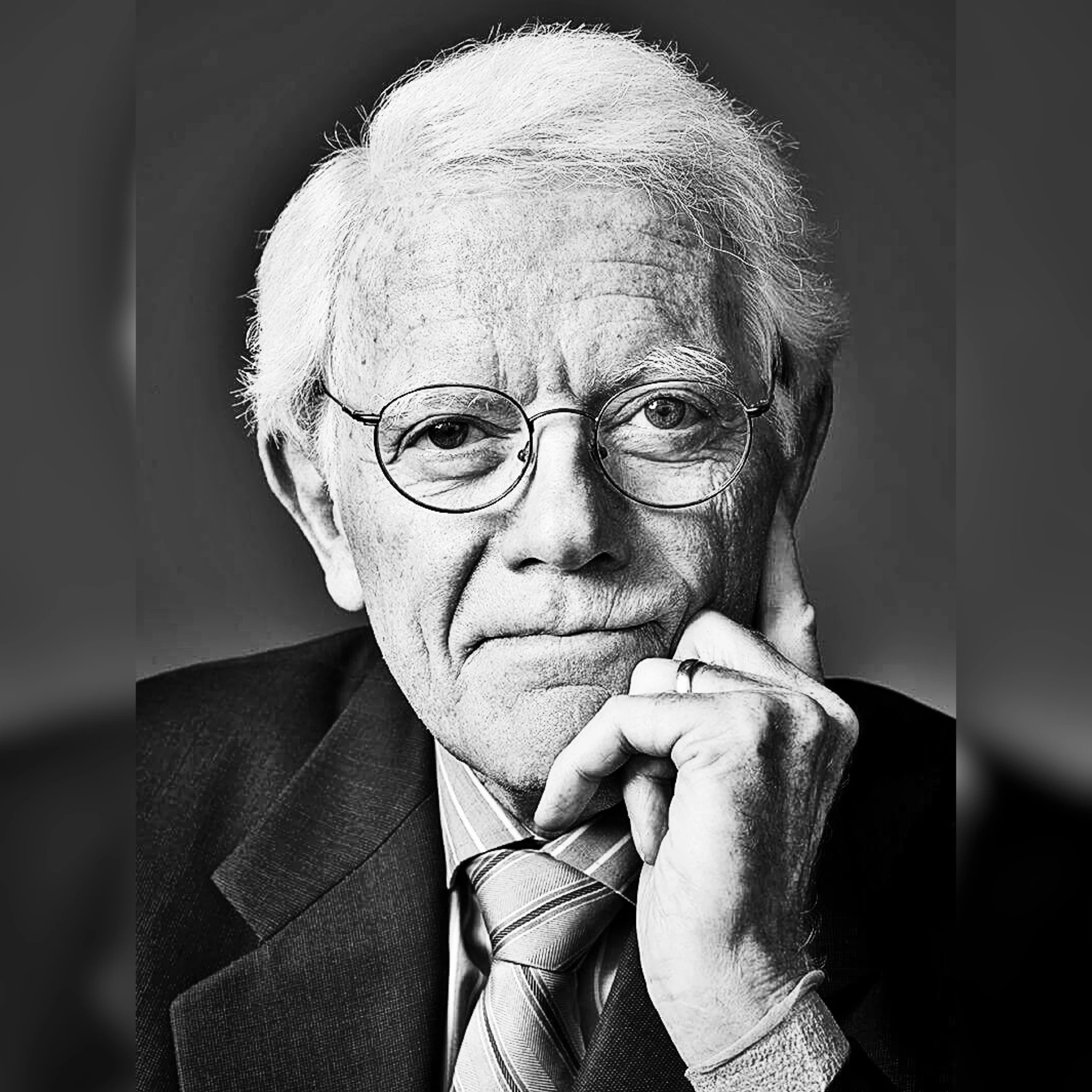

Il a été popularisé par le légendaire investisseur Peter Lynch, gérant du Fidelity Magellan Fund, qui cherchait un moyen simple d'identifier les actions de croissance sous-évaluées.

La formule :

PEG = PER / Taux de croissance annuel des bénéfices (%)

Exemple concret :

Une entreprise a un PER de 20

Sa croissance annuelle attendue des bénéfices est de 25%

PEG = 20 / 25 = 0,8

Avec un PEG inférieur à 1, cette action pourrait être considérée comme sous-évaluée malgré un PER relativement élevé.

Pourquoi le PEG Ratio est-il Important ?

1. Il contextualise le PER

Un PER de 30 peut sembler élevé en valeur absolue. Mais si l'entreprise affiche une croissance de 40% par an, le PEG sera de 0,75, indiquant potentiellement une opportunité.

À l'inverse, un PER de 15 peut paraître raisonnable, mais avec une croissance de seulement 5%, le PEG grimpe à 3, suggérant une surévaluation.

2. Il permet de comparer des secteurs différents

Les secteurs technologiques ont naturellement des PER plus élevés que les secteurs traditionnels. Le PEG permet de comparer une entreprise tech en forte croissance avec une entreprise industrielle mature sur une base plus équitable.

3. Il révèle les pièges de valorisation

Le PEG aide à éviter deux erreurs classiques :

Acheter une "value trap" : une action qui semble bon marché (PER faible) mais sans perspective de croissance

Payer trop cher une action "growth" : une entreprise en croissance mais déjà survalorisée par le marché

Comment Calculer et Interpréter le PEG ?

Étape 1 : Obtenir le PER

Le PER se trouve facilement sur les plateformes financières ou vous pouvez le calculer vous-même.

Étape 2 : Déterminer le taux de croissance

C'est l'étape la plus délicate. Plusieurs options :

Croissance historique : Moyenne de croissance des BPA sur les 3-5 dernières années

Croissance anticipée : Consensus des analystes pour les 3-5 prochaines années

Croissance mixte : Combinaison des deux approches

Attention : Privilégiez les périodes de 3 à 5 ans pour lisser les variations annuelles.

Pour les grandes sociétés notamment américaines suivies par beaucoup d'analystes, vous pourrez plus facilement avoir une meilleure orientation sur la croissance des bénéfices attendus.

Étape 3 : Interpréter le résultat

PEG Interprétation et Signification :

< 1 Sous-évalué L'action pourrait être une opportunité, à condition que la croissance se matérialise

1-2 Correctement valorisé Valorisation cohérente avec les perspectives de croissance

2-3 Surévalué Le marché paie cher la croissance, marge de sécurité faible

> 3 Fortement surévalué Risque de correction importante si la croissance déçoit

Exemples Pratiques d'Application

Exemple 1 : Une valeur technologique

Entreprise A - Secteur SaaS

PER : 45

Croissance attendue : 50% par an

PEG = 45/50 = 0,9

Analyse : Malgré un PER élevé, le PEG suggère que la valorisation reste raisonnable compte tenu de la forte croissance. L'action pourrait être attractive pour un investisseur growth.

Exemple 2 : Une entreprise mature

Entreprise B - Secteur utilities

PER : 18

Croissance attendue : 3% par an

PEG = 18/3 = 6

Analyse : Même avec un PER modéré, le PEG très élevé indique une surévaluation. L'entreprise offre peu de perspectives de croissance pour justifier ce prix.

Les Limites du PEG Ratio

Comme tout indicateur, le PEG a ses faiblesses qu'il faut connaître :

1. La fiabilité des prévisions de croissance

Le PEG repose sur des estimations futures, par nature incertaines. Une petite erreur sur le taux de croissance peut changer radicalement l'interprétation.

Solution : Utilisez plusieurs scénarios (optimiste, réaliste, pessimiste) et testez la sensibilité du PEG.

2. Inadapté aux entreprises sans croissance ou en perte

Entreprises matures avec croissance proche de 0% : PEG tend vers l'infini

Entreprises en perte : PER négatif, donc PEG non calculable

Entreprises cycliques : la croissance varie trop d'une année à l'autre

Solution : Le PEG est principalement pertinent pour les entreprises en croissance régulière et rentable.

3. Ignore la qualité de la croissance

Le PEG ne distingue pas :

Une croissance organique d'une croissance par acquisitions

Une croissance rentable d'une croissance brûlant du cash

Une croissance durable d'une croissance temporaire

Solution : Complétez toujours l'analyse PEG avec d'autres indicateurs (ROE, évolution des Free Cash Flow, marge opérationnelle).

4. Simplification excessive

Le PEG traite de la même manière :

Une croissance de 10% pendant 20 ans

Une croissance de 50% pendant 2 ans puis stagnation

Solution : Analysez la durabilité du modèle économique et la profondeur du marché adressable.

PEG Ratio et Styles d'Investissement

Pour les investisseurs "Growth"

Le PEG est votre meilleur allié. Il vous permet de :

Identifier les actions de croissance encore raisonnablement valorisées

Éviter de payer des multiples excessifs même pour d'excellentes entreprises

Comparer différentes opportunités de croissance

Règle de Peter Lynch : Cherchez des actions avec un PEG < 1 et une croissance > 20%.

Pour les investisseurs "Value"

Le PEG peut révéler des "value traps". Une action avec un PER de 8 n'est pas nécessairement bon marché si sa croissance est nulle ou négative.

Astuce : Combinez PEG avec le Price/Book ratio pour une analyse value complète.

Pour les investisseurs "GARP" (Growth At Reasonable Price)

C'est l'approche idéale pour utiliser le PEG. Vous cherchez :

Une croissance substantielle (15-25% minimum)

Un PEG entre 0,7 et 1,5

Des fondamentaux solides (ROE > 15%, dette maîtrisée)

Erreurs Courantes à Éviter

❌ Erreur 1 : Se fier aveuglément au PEG

Un PEG de 0,5 n'est pas systématiquement une bonne affaire. Creusez pourquoi le marché valorise l'action si bas.

❌ Erreur 2 : Utiliser une croissance irréaliste

Soyez conservateur dans vos estimations. Mieux vaut une bonne surprise qu'une déception.

❌ Erreur 3 : Ignorer le contexte sectoriel

Un PEG de 1,5 peut être attractif dans la tech mais élevé dans l'industrie lourde.

❌ Erreur 4 : Négliger la qualité du business

Un excellent PEG ne compense pas un modèle économique fragile ou une position concurrentielle faible.

❌ Erreur 5 : Oublier le cycle économique

En période d'expansion, les PEG baissent (forte croissance). En récession, ils explosent. Ajustez votre jugement au contexte macro.

PEG Ratio et Secteurs d'Application

✅ Secteurs idéaux pour le PEG

Technologie : SaaS, semiconducteurs, e-commerce

Santé : Biotechs rentables, medtech en croissance

Consommation : Marques en expansion internationale

Services : Éducation, divertissement en ligne

⚠️ Secteurs où le PEG est moins pertinent

Financières : Banques, assurances (croissance cyclique)

Matières premières : Très dépendantes des prix des commodités

Utilities : Croissance faible et prévisible

Immobilier : Évalué plutôt sur l'actif net réévalué

Conclusion : Le PEG, un Outil Puissant mais Pas Magique

Le PEG ratio est un indicateur précieux qui enrichit considérablement votre analyse de valorisation. Il apporte la dimension cruciale de la croissance que le PER seul ignore.

Points clés à retenir :

Un PEG < 1 suggère généralement une opportunité, mais creusez toujours pourquoi

La qualité des prévisions de croissance conditionne la fiabilité du PEG

Le PEG fonctionne mieux pour les entreprises en croissance régulière et rentable

Combinez-le avec d'autres indicateurs : ROE, FCF, dette, marge opérationnelle

Le contexte sectoriel est essentiel dans l'interprétation

Le PEG ne remplace pas une analyse fondamentale complète, mais il constitue un excellent point de départ pour identifier les actions méritant un examen approfondi. Utilisé intelligemment, avec esprit critique et en complément d'autres outils, il peut significativement améliorer vos décisions d'investissement.

L'investissement comporte des risques de perte en capital. Cet article est à vocation pédagogique et ne constitue pas un conseil en investissement.